Những nguyên tắc “vàng” ở trong cách đầu tư của Lou Simpson

Nhà đầu tư khó có thể đạt được những kết quả xuất sắc bằng cách mua quá nhiều cổ phiều trên thị trường. Quy mô đa dạng càng lớn, xác suất có được hiệu quả như mức trung bình càng cao.

Nội dung nổi bật:

– Trong bức thư gởi cổ đông năm 1995, Buffett đã tiết lộ danh tính người sẽ kế vị nếu chẳng may có chuyện gì xảy ra với ông hay Munger. Bí danh được Buffett công bố rộng rãi cho các cổ đông, sẽ là một chuyên gia xuất sắc trong lĩnh vực đầu tư: Lou Simpson.

– Lou Simpson hiện là giám đốc điều hành bộ phận vốn đầu tư của GEICO, một công ty con được Berkshire sở hữu toàn phần. Ông cũng là thành viên Ban quản Trị của Berkshire Hathaway.

– Những nguyên tắc của ông tiêu biểu như là khuynh hướng suy nghĩ độc lập, không đa dạng hóa và không trả một mức giá quá cao, ngay cả cho công ty xuất sắc.

Do chỉ cách 6 tuổi, nên Simpson sẽ là lựa chọn trong ngắn hạn để dẫn dắt Berkshire Hathaway.

Một câu hỏi được rất nhiều cổ đông Berkshire quan tâm là chuyện gì sẽ xảy ra với công ty nếu Buffett và Munger chẳng may cùng bị một chiếc xe bus đâm phải. Vậy thì ai, nhân vật nào sẽ tiếp quản Berkshire Hathaway? Ai sẽ là người đủ tài giỏi để đảm nhận vị trí này?

Trong bức thư gởi cổ đông năm 1995, Buffett đã tiết lộ danh tính người sẽ kế vị nếu chẳng may có chuyện gì xảy ra với ông hay Munger. Bí danh được Buffett công bố rộng rãi cho các cổ đông, sẽ là một chuyên gia xuất sắc trong lĩnh vực đầu tư: Lou Simpson. Tất nhiên đây chỉ là quyết định trong ngắn hạn do Simpson cũng chỉ kém Buffett 6 tuổi.

Lou Simpson sinh năm 1936, hiện là giám đốc điều hành bộ phận vốn đầu tư của GEICO, một công ty con được Berkshire sở hữu toàn phần. Ông cũng là nhà đầu tư dự phòng được chính Warren Buffett lựa chọn để thay thế mình trong tương lai.

Từ năm 1980 đến 1995, trong khi lợi nhuận kép của chỉ số S&P 500 đạt mức cao là 15,7% thì thành tích của Simpson tại GEICO còn đáng ngưỡng mộ hơn với mức lợi nhuận 22,8%. Và hầu hết những ý tưởng đầu tư thành công trên của ông đều bắt nguồn từ việc ‘đọc’ các ấn phẩm tài chính và báo cáo thường niên của tất cả các công ty niêm yết.

Bên cạnh đó, Buffett còn rất ngưỡng mộ ba phẩm chất mà được ông đánh giá rất cao từ Lou Simpson. Đó là trí tuệ, tính cách và khí chất. Đặc biệt là khí chất của Lou Simpson không khác nhiều lắm với Buffett. Cả hai đều có khuynh hướng làm việc theo lý trí và không bao giờ để cho yếu tố cảm xúc can thiệp vào hoạt động của trí tuệ.

Sau đây là những nguyên tắc đầu tư thành công của Lou Simpson. Ông viết chúng ra và lần đầu tiên xuất bản những triết lý đầu tư vượt thời gian của mình trong báo cáo thường niên của GEICO năm 1986 dành cho các cổ đông.

Khuynh hướng suy nghĩ độc lập

Để dẫn chứng cho việc này, chúng ta nên nhớ lại những trí tuệ truyền thống và cố gắng tránh những làn sóng suy nghĩ theo kiểu tập thể. Bắt nguồn từ hành vi và cảm xúc không logic thường thấy ở Phố Wall.

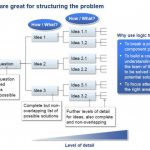

Giá trị của một danh mục đầu tư có thể hiểu tương tự là “được ăn cả, ngã về không”. Nếu bạn đúng, bạn sẽ gia tăng giá trị của danh mục lên rất nhiều. Và khi muốn gia tăng giá trị, bạn cần có cái nhìn khác so với thị trường. Điều đó có nghĩa là bạn phải chọn sự tập trung và độc lập.

Đầu tư vào những doanh nghiệp có tỷ suất lợi nhuận trên vốn cao và được điều hành vì lợi ích cổ đông.

Trong dài hạn, sự tăng giá của cổ phiếu có mối quan hệ mật thiết với thu nhập mà công ty kiếm được nhờ vào khoản đầu tư của các cổ đông. Do ban quản lý ở gần tài sản của công ty hơn cổ đông nên một khoản đầu tư hấp dẫn sẽ có liên hệ trức tiếp với cung cách điều hành của người quản lý tài sản thay cho cổ đông.

Vì thế, nên đầu tư vào những công ty có tỷ suất lợi nhuận trên vốn cao và tìm nhà quản lý điều hành vì lợi ích của cô đông.

Không trả mức giá quá cao, kể cả các doanh nghiệp tốt

Chúng ta nên kiểm soát đối với mức giá mà bạn phải trả để có thể sở hữu, ngay cả những công ty xuất sắc đã được thử thách qua thời gian. Thậm chí công ty tốt nhất thế giới cũng không phải là một cơ hội đầu tư tốt nếu mức giá trả cho cổ phần của nó quá cao.

Đầu tư dài hạn

Cố gắng đoán những thay đổi ngắn hạn ở các cổ phiếu riêng lẻ trong thị trường chứng khoán hoặc ở nền kinh tế thì không thế nào đạt được những kết quả tốt đều đặn. Những mức thăng giáng của giá cổ phiếu là không thể biết được trong ngắn hạn.

Trái lại, sở hữu cổ phiếu của những công ty chất lượng được điều hành vì lợi ích cổ đông có thể mang lại một cơ hội tuyệt vời để có được khoản thu nhập đáng mong đợi cho nhà đầu tư trong dài hạn.

Thêm vào đó, việc mua bán cổ phiếu thường xuyên sẽ có hai điểm bất lợi cơ bản và nó sẽ triệt tiêu hết kết quả là chi phí giao dịch và thuế. Lợi nhuận sẽ tăng nhanh hơn nếu thu nhập tích lũy ít bị ngắt quãng vì phí hoa hồng và thuế. Và đó cũng là công cụ làm giàu của Warren Buffett – lợi nhuận kép.

Không đa dạng hóa

Nhà đầu tư khó có thể đạt được những kết quả xuất sắc bằng cách mua quá nhiều cổ phiều trên thị trường. Quy mô đa dạng càng lớn, xác suất có được hiệu quả như mức trung bình càng cao.

Nếu chúng ta có thể tìm được 15 vị trí mà chúng ta thực sự tự tin, thì chúng ta sẽ xông vào 15 vị trí đó. Chúng ta sẽ không bao giờ chiếm đến 100 vị trí bởi vì bạn sẽ không bao giờ biết hết 100 công ty một cách kỹ lưỡng.

Vì thế, những ý tưởng đầu tư tốt – những công ty xuất sắc đáp ứng được các tiêu chí khắt khe – thật khó để tìm thấy. Khi bạn nghĩ đã tìm được một công ty như thế, điều đầu tiên cần làm là tỏ ra dũng cảm để tập trung vốn vào nó.

Leave a Reply